2019年私募基金业绩排行出炉

2019年私募政策利好频出,私募资产配置管理人出现、定投开启、首被纳市场准入负面清单、外资私募加速入场,更好助力私募行业规范发展。截至2019年11月底,基金业协会已备案的私募证券投资基金为4.1万只,管理规模合计为24463亿元,相比2018年底的22391亿增加了2072亿元,实现企稳增长。

Wind统计显示, 2019年全市场 私募基金产品的平均收益率为23.48%。得益于A股的优异表现,股票策略基金平均收益率最高,达25.98%,其次是宏观策略基金,22.44%。

全部私募基金公司中,赛亚资本作为一家在管资产1-10亿的私募公司,业绩领跑万家私募基金公司,旗下多只产品收益率翻倍,平均收益率位列全市场第一位。

根据基金业协会的私募基金管理人分类数据,在管 资产50亿元以上的私募公司中, 迎水投资、林园投资、九章资产、明汯投资、盘京投资位列前五。 在管资产20-50亿元以上的私募公司中, 大禾投资、银叶投资、 同犇投 资、白鹭资产排名前四。在管资产10-20亿元以上的私募公司中, 聚鸣投资位居第一,因诺资产、复胜资产位 居第二、第三。

公司篇

012019年私募基金公司业绩榜

截 至2019年末,赛亚资本私募公司位居第一,其次是迎水投资和林园投资,各家收益排名前3只的产品平均回报均超过50%。从前二十名私募公司所在地区来看,集中在深 上广 ,其中上海地区占据11席。

根据在中基协中备案的私募管理规模数据统计,管理规模50亿以上的私募中,迎水投资小幅领先第二名林园投资,位居第一,旗下基金平均回报超100%。从地区分布来看,9家来自上海。

管理规模20-50亿的私募中,大禾投资管理位居第一, 旗下基金平均回报超100%,银叶投资、同犇投资分列第二、第三位。从地区分布来看,主要集中在上海、深圳。

管理规模10-20亿的私募中,聚鸣投资位居第一, 旗下基金平均回报达94%,因诺资产、复胜资产分列第二、第三位。从地区分布来看,深圳 有8家,上海有7家。

管理规模1-10亿的私募中,赛亚资本位居第一 ,汐泰投资、火星资产分列第二、第三位。上榜公司2019年度平均收益率为82%。

02三年期私募基金公司业绩榜

截至2019年末,以私募旗下基金近三年业绩考量, 赛亚资本位居第一,同亨投资、希瓦资产分列第二、第三位。这些公司近三年平均收益率高达172%。

03五年前私募基金公司业绩榜

截至2019年末,以 私募旗下基金近五年业绩考量, 林园投资位居第一,奕金安投资、源乐晟资产分列第二、第三位。

产品篇

04各类策略私募基金平均收益率

2019年,各类策略私募基金平均回报均取得正收益,股票策略基金以平均25.98%的收益率,领跑其他策略类基金。

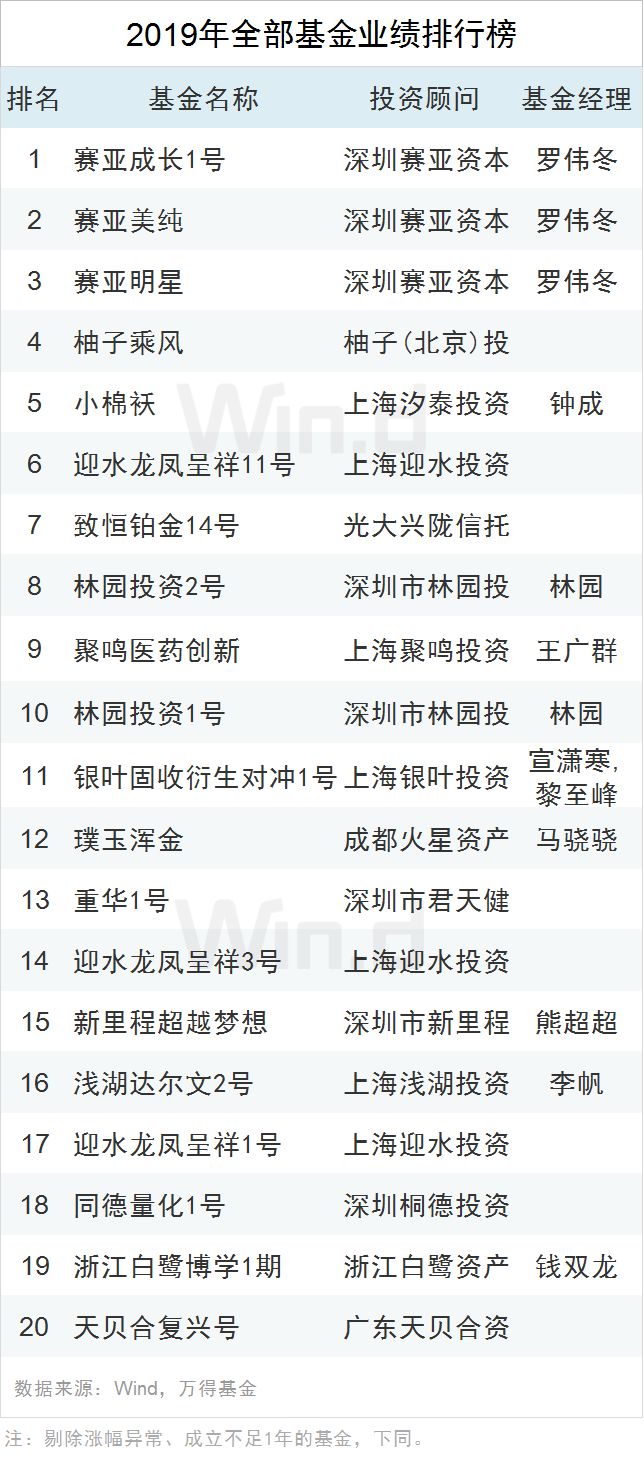

05私募基金业绩榜TOP20

在Wind数据覆盖的全部披露年末净值的近万只私募基金中,赛亚成长1号业绩表现最好,值得注意的是前20名基金均给投资者带来了超过一倍的丰厚收益。

06私募多策略基金业绩榜TOP20

多策略是指采用多种互补的策略,以此来对冲策略失效的风险。排名第一的是同亨投资的财掌柜持股宝1号,六屏投资旗下的鑫星13号华侨润旭价值1期位列多策略第二名。

注:同一私募产品有多期子产品,默认只取一期计入排名,下同。

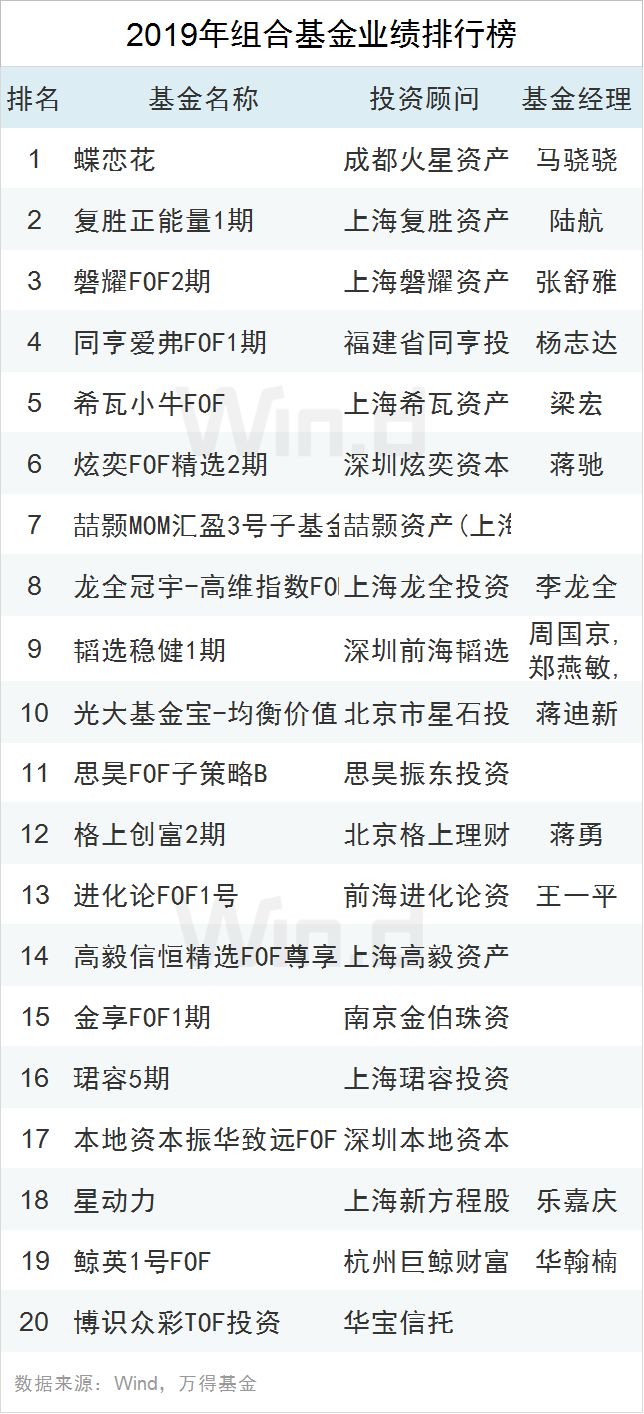

07私募组合基金业绩榜TOP20

私募FOF中,火星资产旗下的蝶恋花收益率居首,主要是公司旗下多只产品收益率都较高,而私募FOF大部分都是投资内部的基金,比如梁宏管理的希瓦小牛FOF。

08私募管理期货基金业绩榜TOP20

期货量化策略多种多样,以CTA(趋势跟随)策略为主,兼有套利,对冲等策略,2019年 浙江和熙逸辰涵婧稳健收益率占据分类榜单第一,领先同类策略基金。锋滔量星CTA1号、 量金优利CTA7号分别位列第二和第三名。

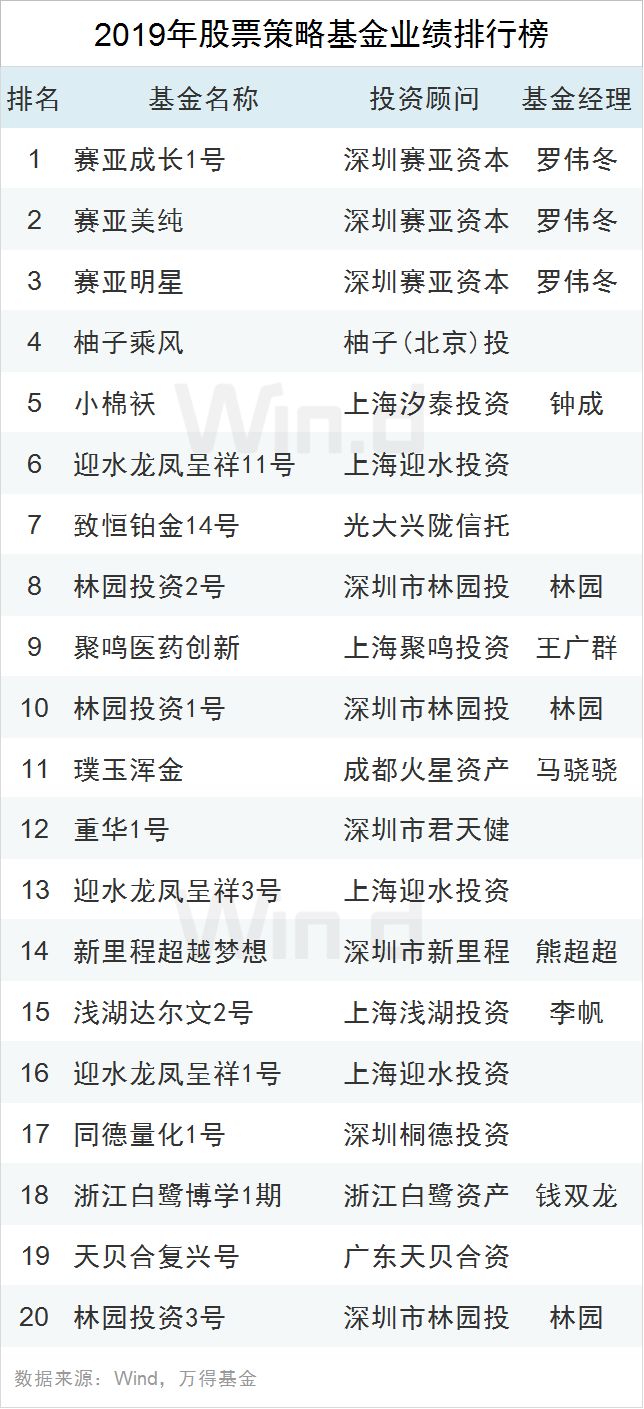

09私募股票策略基金业绩榜TOP20

2019年,股票多头的策略表现出色,前20名的产品收益率均超过了100%,赛亚资本旗下基金占据前三名。

10私募市场中性策略基金业绩榜TOP20

股票市场中性策略中,天瓴-幻方星辰12号收益率排名第一,纽达1号和晶宏阳山1号分列第二和第三。

11私募债券策略基金业绩榜TOP20

债券策略中, 维引钱塘固收增强收益排名第一,嵩宁3期和稳盈3号(景唐)排名分列第二位和第三位。

12私募宏观策略基金业绩榜TOP20

宏观策略中,银叶固收衍生对冲1号位居第一,华杉永旭和狐尾松2期分列第二位和第三位。

*以上数据不作为投资参考,基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

私募数据纳入标准:

1、成立日早于2019年1月1日;

2、净值完整度>=90%(周/月);

3、基金净值2019年度未发生异常波动,如大额赎回造成的大幅上涨;

4、单只基金评选分为全部基金TOP20和七大策略TOP20(股票策略、股票市场中性、多策略、宏观策略、债券策略、管理期货、组合基金策略);

5、私募基金公司维度,取各司具有代表性的3只产品进行业绩均值统计,取TOP20。另按照基金业协会备案的投资顾问和自主管理规模划分四个档次,50亿以上、20-50亿、10-20亿、1-10亿,分别取TOP10。

6、以上评选所用数据范围来源Wind私募数据库中的私募证券投资基金类。